شوکه کننده: تورم 38.9 درصدی، ارز ترجیحی بلای جان سفره مردم شد!

بانک مرکزی در برنامه هفتم توسعه بر کنترل تورم و نقدینگی از طریق کفایت سرمایه نظام بانکی و سیاست پولی با تمرکز بر ارز و ذخایر طلا تمرکز خواهد کرد.

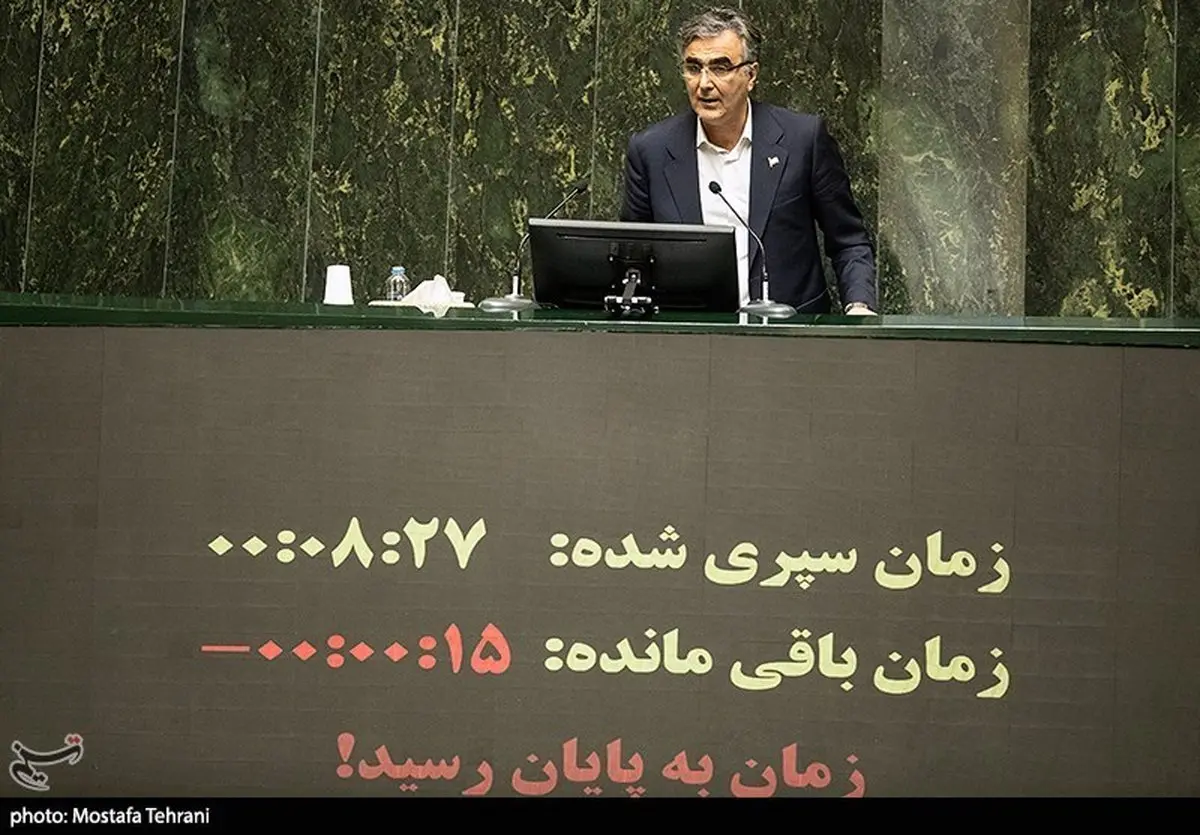

رئیسکل بانک مرکزی در صحن علنی مجلس شورای اسلامی از عملکرد تکالیف بانک مرکزی در برنامه هفتم توسعه گزارشی ارائه کرد. محمدرضا فرزین با بیان اینکه تحقق اهداف این برنامه با شیوه کنونی تأمین مالی کشور امکانپذیر نیست، نسبت به آثار تورمی و نقدینگی ناشی از واگذاری 90 درصد تأمین مالی به نظام بانکی هشدار داد.

هشدار درباره آثار تورمی حذف ارز ترجیحی

رئیسکل بانک مرکزی با اشاره به افزایش قیمت دلار از 45 هزار تومان به 70 هزار تومان در مرکز مبادله ارز و طلای ایران از آذرماه سال 1403، این امر را زمینهساز افزایش نرخ تورم دانست و اعلام کرد که نرخ تورم هماکنون بر اساس آمار بانک مرکزی 38.9 درصد است. وی همچنین از فشار تورمی مستقیم بر معیشت اقشار ضعیف در پی حذف ارز ترجیحی خبر داد.

عملکرد بانک مرکزی در برنامه هفتم

محمدرضا فرزین در گزارش خود به مجلس شورای اسلامی اعلام کرد که از مجموع 96 حکم قانون برنامه که به نام بانک مرکزی اشاره شده، 57 حکم توسط این بانک تدوین و تصویب و گزارش عملکرد آن به مراجع ذیربط ارائه شده است. همچنین 27 حکم در حال نهایی شدن و 12 حکم عمومی نیز نیازمند همکاری سایر دستگاههای اجرایی است. از 18 دستورالعمل تکلیفشده به بانک مرکزی، 17 دستورالعمل تهیه، تصویب و نهایی شده و تنها دستورالعمل ایجاد شرکت مدیریت داراییها (AMC) باقی مانده که در آستانه تأیید شورای نگهبان قرار دارد.

تحقق کفایت سرمایه 8 درصدی شبکه بانکی

فرزین در بخش دیگری از گزارش خود به اصلاح نظام بانکی اشاره کرد و از افزایش کفایت سرمایه شبکه بانکی از 3.59ـ در سال 99 به 1.75 در پایان سال 1403 و سپس به 4.54 در حال حاضر خبر داد. وی اطمینان داد که هدف 8 درصدی کفایت سرمایه در برنامه هفتم توسعه بهسرعت محقق خواهد شد. وی همچنین اعلام کرد که سرمایه ثبتی شبکه بانکی از 336 همت در پایان سال 1400 به 1035 همت در حال حاضر رسیده و تا پایان سال به 1460 همت خواهد رسید که نشاندهنده رشدی تقریباً سه برابری در دو سال گذشته است.

طبقهبندی بانکها در قالب 6 دسته تخصصی

رئیسکل بانک مرکزی، طبقهبندی بانکها در قالب شش دسته تجاری، تخصصی، توسعهای، قرضالحسنه، زمین و ساختمان و جامع را از دیگر تکالیف برنامه هفتم عنوان کرد که به تصویب هیئت عالی بانک مرکزی رسیده و آماده اجراست.

سیاستهای پولی و اعتباری؛ رشد نقدینگی و نرخ تورم

فرزین در خصوص سیاستهای پولی و اعتباری، کاهش رشد نقدینگی از 42.8 درصد در سال 1400 به 24.3 درصد در فصل نخست سال 1403 را تشریح کرد. وی افزود که رشد نقدینگی در پایان سال 1403 به 29.1 درصد رسید که دلیل آن را بروز انسداد پولی، افزایش ریپوی بانک مرکزی به دلیل انتشار اوراق دولتی و اجرای بخشی از ماده 46 قانون رفع موانع تولید عنوان کرد. آزادسازی ذخیره قانونی بانکها برای پرداخت تسهیلات ازدواج نیز از دیگر دلایل افزایش نرخ رشد نقدینگی ذکر شد.

وی همچنین از رشد 32.9 درصدی تسهیلات پرداختی در سال 1403 خبر داد که تاکنون به 42.3 درصد افزایش یافته است. فرزین در زمینه تأمین سرمایه در گردش، به طراحی و توسعه ابزارهای تأمین مالی زنجیرهای و گواهی سپرده خاص اشاره کرد.

روند تورم و دلایل افزایش آن

رئیسکل بانک مرکزی روند کاهش مستمر تورم از 62.4 درصد به 33.8 درصد (نقطه به نقطه) و از 54 درصد به 36 درصد (سالانه) را تا پایان سال 1401 و آذر ماه 1403 تشریح کرد. وی تغییر روند تورم از آذرماه سال قبل را همزمان با افزایش نرخ ارز از 45 هزار تومان به 70 هزار تومان دانست. فرزین، نااطمینانیها پس از دوران جنگ، انتظارات تورمی ناشی از تکانههای سیاسی و امنیتی، آثار پولی اقدامات دولت برای کسری بودجه و افزایش قیمت خدمات دولتی را عوامل مؤثر در افزایش نرخ تورم عنوان کرد.

رشد 30 درصدی ذخایر طلای کشور

فرزین اعلام کرد که در سال گذشته حدود 30 درصد ذخایر طلای بانک مرکزی رشد داشته است. وی همچنین از توسعه و تعمیق بازار رسمی ارز، راهاندازی تالار دوم ارزی در مرکز مبادله برای کالاهایی با آثار تورمی کمتر، افزایش نقش بانک مرکزی در بازار طلا، انتظامبخشی به بازار رمزپولها، تقویت حکمرانی ریال و تأمین مالی ارزی از طریق ابزارهای تأمین مالی از جمله اوراق مرابحه خبر داد. وی تأمین ارز کالاهای اساسی با وجود کاهش درآمدهای ارزی نفتی را معادل سال قبل اعلام کرد.

چالشها و موانع دستیابی به اهداف برنامه هفتم

رئیسکل بانک مرکزی دستیابی به اهداف برنامه هفتم با روش کنونی تأمین مالی کشور را امکانپذیر ندانست و بر آثار تورمی و نقدینگی واگذاری بیش از 90 درصد تأمین مالی به نظام بانکی تأکید کرد. وی همچنین کسری بودجه دولت، ضعف در مقررات تجاری، رویههای متفاوت واردات و صادرات، کسری سرمایه بانکهای دولتی و عدم تعیین تکلیف بدهی دولت به نظام بانکی را از دیگر موانع تحقق اهداف برنامه هفتم برشمرد.